Qu’est-ce que le nouveau système de quotas pour les indépendants et en quoi cela vous concerne-t-il ?

Le décret-loi royal 13/2022, adopté le 27 juillet, a établi un nouveau système de cotisation pour les travailleurs inclus dans le régime d’assurance maladie.

Régime spécial des travailleurs indépendants basé sur le revenu net obtenu annuellement de l’activité économique, commerciale ou professionnelle, par opposition au système établi jusqu’à présent dans lequel, avec certaines limitations, la base de cotisation était choisie indépendamment du revenu.

L’amendement prendra effet à partir de 2023. A Les changements les plus pertinents sont énumérés ci-dessous.

Nous résumons le fonctionnement du nouveau système de cotisation pour les indépendants :

1) Avant le début de l’année, le travailleur indépendant choisit la base de cotisation mensuelle qui correspond à sa prévision de la moyenne mensuelle de son revenu net annuel dans le cadre du tableau général des bases (1) qui sera établi par la loi de finances chaque année.

2) En cours d’année, si l’estimation de votre revenu mensuel change, vous pouvez demander autant de changements de base que nécessaire. Cette demande peut être faite jusqu’à 6 fois par an et sera effective dans la période de deux mois qui suit immédiatement.

3) En tout état de cause, les bases choisies sont provisoires jusqu’à leur régularisation.

4) Le travailleur inscrit comme indépendant est tenu de remplir une déclaration d’impôt sur le revenu.

5) La régularisation de la cotisation, en vue de déterminer les bases de cotisation et les cotisations mensuelles définitives pour l’année correspondante, sera effectuée sur la base du revenu annuel une fois obtenu et communiqué par l’Administration fiscale à partir de l’année suivante. Les bases finales de la contribution sont constituées de :

a) Professionnels : Revenus provenant de toutes les activités économiques, commerciales ou professionnelles exercées par les indépendants au cours de chaque exercice, que ce soit à titre individuel ou en tant qu’associé ou membre de tout type d’entité, conformément aux dispositions des règles de l’impôt sur le revenu des personnes physiques.

b) Salariés de l’entreprise : Revenu intégral dérivé de la participation au capital des entités dans lesquelles ils détiennent, à la date de la régularisation de l’impôt sur les sociétés, une participation égale ou supérieure à 33% du capital social ou ayant la qualité de directeur, une participation égale ou supérieure à 25%, ainsi que le revenu total gagné dérivé de leur activité dans ces entités.

c) Montant des cotisations de sécurité sociale.

d) Déduction pour les dépenses génériques de 7% pour les professionnels et de 3% pour les employés de l’entreprise.

6) Une fois le montant des revenus déterminé, il est réparti proportionnellement sur la période à régulariser (2) et les bases définitives sont déterminées.

a) Si le revenu moyen se situe dans la tranche correspondant à l’assiette provisoire, aucun ajustement n’est effectué et l’assiette provisoire devient définitive.

b) Si le revenu moyen se situe dans une tranche supérieure à la base provisoire, la base minimale de la tranche de revenu correspondante est appliquée comme un minimum, et les autorités de sécurité sociale doivent et la Sécurité sociale émet un règlement complémentaire pour les différences sans majoration. différences sans surcharge.

c) Si le revenu moyen se situe dans une tranche inférieure à la base provisoire, la base maximale de la tranche correspondant au revenu sera appliquée et la Sécurité sociale remboursera automatiquement les différences avant le 30 avril de l’exercice suivant celui où les bases définitives ont été déterminées.

(1) Les travailleurs indépendants qui ne sont pas inclus dans ce régime en tant que membres de la famille d’un travailleur indépendant ou en tant qu’administrateur ou partenaire de travail peuvent également opter pour le tableau des bases réduites s’ils prévoient que leur revenu mensuel moyen ne dépassera pas le SMI.

(2) La base de cotisation mensuelle appliquée pendant les mois de perception des prestations pour incapacité temporaire, risque pendant la grossesse, risque pendant l’allaitement, naissance et soins d’un mineur et soins coresponsables du nourrisson, ainsi que pour la cessation d’activité ou pour la pérennité de l’activité, dans les cas où ils doivent rester inscrits comme travailleurs indépendants, deviendra définitive et, par conséquent, ne sera pas soumise à régularisation.

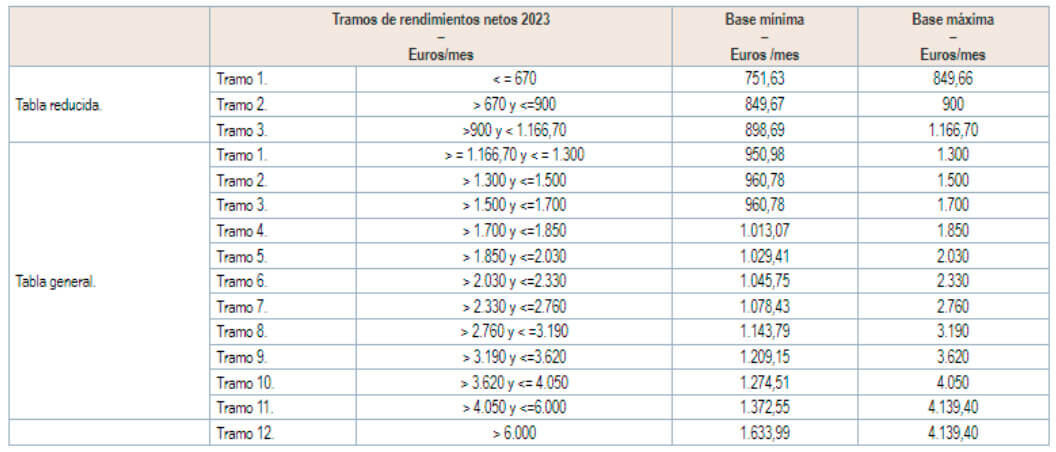

Tableau des bases de revenus et de cotisations des indépendants espagnols en 2023

Exemple :

1)Jean demande une base de cotisation mensuelle provisoire de 1 050 € (dans la tranche 5). Le site 1.050,00 x 30,60% = 321,30 €.

2) Une fois que vous avez rempli votre déclaration d’impôt sur le revenu des personnes physiques, le revenu net est de 40 000 €. Une décote de 7 % (2 800 €) est appliquée à ce revenu et les cotisations des indépendants sont ajoutées (321,30 € x 12 = 3 855,60 €). Le résultat est de 41 055,60 €. Ce résultat est calculé en moyenne sur 12 mois comme il n’y a pas eu de mois sans régularisation (maladie, garde d’enfants, etc.) : 41.055,60 €/12 = 3.421,30 €.

3) Le rendement moyen de 3 421,30 € se situe dans la tranche 9, donc, dans le cas de Juan, la base minimale de cette tranche, 1 209,15 €, sera appliquée comme définitive pour 2023 et la Sécurité sociale émettra un règlement complémentaire pour la différence de cotisations entre les bases provisoires et définitives.

Remises sur les quotas

Les travailleurs indépendants qui sont inscrits pour la première fois ou qui n’ont pas été inscrits au cours des deux années immédiatement précédentes (trois ans si des primes ont été appliquées précédemment) seront soumis aux quotas suivants :

- Au cours des 12 premiers mois, une contribution de 80 €.

- Pour les 12 mois suivants, une contribution de 80 €, à condition qu’ils n’aient pas obtenu, au cours de la ou des années civiles couvertes par cette deuxième période, un revenu net supérieur au SMI.

Période transitoire

Les travailleurs indépendants continueront à payer des cotisations pendant l’année 2023 à l’assiette qui leur correspondrait en janvier, en fonction de l’assiette dont ils disposent déjà en 2022, jusqu’à ce qu’ils exercent leur option pour une nouvelle assiette en fonction de leurs revenus.

Le forfait et les autres avantages qui s’appliquent aux cotisations actuelles des indépendants continueront à être appliqués dans les mêmes conditions jusqu’à l’épuisement des périodes maximales prévues pour leur application.

Les travailleurs indépendants qui, au 31/12/2022, payaient des cotisations sur une base de cotisation plus élevée que celle qui leur correspondrait en fonction de leurs revenus peuvent maintenir cette base de cotisation, ou une base inférieure, même si leurs revenus déterminent l’application d’une base de cotisation inférieure à l’une ou l’autre. Il est important d’en tenir compte si vous devez maintenir une base de cotisation plus élevée que celle qui correspondrait à vos revenus, car une fois le nouveau système mis en œuvre, vous ne pourrez pas « choisir » votre base de cotisation finale.

Vous êtes indépendant ? Comment les nouveaux droits des indépendants 2023 vous concernent-ils ? Avez-vous besoin d’aide ?